- Sådan opretter du pension på en medarbejder

- Regulering af medarbejders pensionsbidrag

.png)

- Pensionsordning: §53A ordning.

| I Dataløn kan du oprette 4 typer af pensionsordninger:

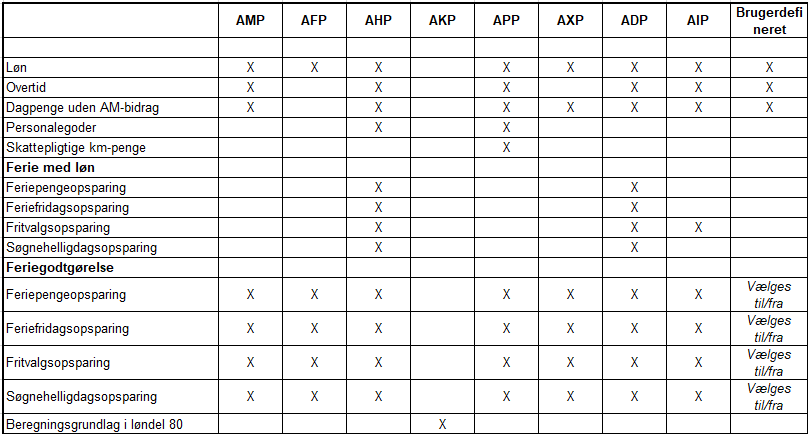

Pensionsoplysningerne skal registreres på den enkelte medarbejder og vil blive beregnet i lønindberetningen, når du udbetaler løn i pensionsgivende løndele. Se hvordan du gør i vores vejledning 'Sådan opretter eller retter du en medarbejder'. Er du i tvivl om, hvilke løndele, der er pensionsgivende, kan du se det i vores lønbehandlingsoversigten. Hvis du udbetaler løn mere end én gang pr. lønperiode, beregnes pensionen kun første gang, når pensionsordningen er oprettet med et fast beløb, hvis pensionsordningen er oprettet med %-satser, vil der blive taget højde for disse ved hver lønindberetning. Det beregnede pensionsbidrag bliver automatisk overført, til det registrerings- og kontonummer eller PBS- og kundenummer, som du har registreret på den enkelte medarbejder. Du kan finde det korrekte PBS nummer i Mastercards pbs oversigt over informationsmodtagere her. Hvis du ikke indsætter registrerings- og kontonummer eller PBS- og kundenummer på pensionsordningen i DataLøn, vil pensionsbeløb blive beregnet korrekt på lønsedlen og indberettet til eIndkomst, men du skal selv manuelt overføre pensionsbidraget til bank eller pensionsselskab, da pengene til pensionen vil forblive på din virksomhedskonto. Har medarbejderen flere pensionsordninger, beregnes de uafhængigt af hinanden. Hvad skal du gøre hvis dit pengeinstitut har afvist trækket på din konto vedr. afregning til Pension?Når afregningen til pension er afvist, er alle informationer til Pensionsselskabet også stoppet. Hvis dine medarbejdere er ansat under en overenskomst med et andet pensionsgrundlag end arbejdsmarkedspension (AMP), som er standard i Dataløn, kan du vælge en af nedenstående pensionsordninger, som et alternativ. På den måde bliver pensionsgrundlaget beregnet i henhold til virksomhedens overenskomst. I denne vejledning kan du læse om hvordan du vælger den korrekte grundlagskode til arbejdsmarkedspensionen (AMP). DataLøn er automatisk sat op til grundlagskode AMP, som betyder, at der beregnes pension af:

og for medarbejdere med feriegodtgørelse:

Beregningen af arbejdsmarkedspensionen laves efter de løndele, der er pensionsgivende (AMP) og som indgår i beregningsgrundlaget for den valgte grundlagskode. Hvis der skal beregnes pension af for eksempel personalegoder eller skattepligtige km o.l. skal du vælge en anden grundlagkode på medarbejderens stamdata. I tabellen herunder kan du se de forskellige grundlagskoder, som du kan vælge, samt hvad der indgår i beregningsgrundlaget for de enkelte grundlagskoder. Hvis du ikke kan finde en grundlagskode, der lever op til de krav som din overenskomst kræver kan du bruge grundlagskoden AKP. Ved brug af AKP-koden beregnes pensionen ud fra det beregningsgrundlag, som du oplyser i lønindberetningen i løndel 80 pensionsgrundlag. Grundlagskoden ændres/vælges i medarbejderens stamoplysninger under Pension beregningsgrundlag. Andre pensioner end arbejdsmarkedspensioner, eksempelvis pensioner i forsikringsselskaber og pengeinstitutter, bliver beregnet ud fra de løndele der - i henhold til lønbehandlingsoversigten - indgår i beregningen af pension Feriepenge, SH-opsparing, feriefridagsopsparing og fritvalgsopsparing indgår IKKE i beregningen af disse pensioner. Hvis du har oprettet en Pension AMP på medarbejderen og skal indberette et ekstra tillæg til pensionen, kan du bruge løndel 81 Reguleringsbidrag AMP lønmodtager og løndel 82 Reguleringsbidrag AMP arbejdsgiver. Hvis du har glemt at oprette pensionen, da medarbejderen blev oprettet, kan du med disse løndele få overført pensionen i næste lønkørsel. Vær opmærksom på, at hvis det er et stort beløb, der skal overføres, bør du kontakte pensionsselskabet inden, da du ellers risikerer, at de afviser beløbet. Løndelene kan kun bruges, hvis der er oprettet en Pension AMP på medarbejderens stamoplysninger, og der samtidig indberettes almindelig løn i en pensionsgivende løndel. Hvis pensionen ikke er oprettetBemærk, at hvis du har glemt at oprette pension på din medarbejder, vil du i det fleste tilfælde selv stå for at indbetale medarbejderens andel af pensionen. Vi vil anbefale, at du kontakter din arbejdsgiverorganisation for vejledning. Hvis du har behov for at indbetale pension, selvom der ikke skal udbetales løn for periodenEr der en måned eller flere, hvor din medarbejder ikke skal have udbetalt løn, men du stadig skal indbetale den sædvanlige pension til pensionsselskabet, så kan du lave en lønindberetning med 1 kr i en pensionsgivende løndel, så vil DataLøn overføre virksomhedens pensionsindbetaling, der er indtastet på stamoplysningerne til det valge pensionsselskab, og medarbejderen vil få en lønseddel som dokumentation på indbetalingen. Når medarbejderen er omfattet af forskerordning og skal have en pensionsordning §53A, skal pensionsordningen oprettes som en paragraf 53A pensionsordning. Pensionsbeløb overføres som et bruttobeløbHvis medarbejderen skal have overført pensionsbeløbet/%-sats (bruttobeløbet) til pensionsselskabet, skal ordningen oprettes på helt normal vis under paragraf 53A pensionsordningen. Pensionsbeløb overføres som et nettobeløbHvis medarbejderen skal have trukket skat af pensionsbeløbet, før der sker en overførsel til pensionsselskabet (nettobeløbet), skal nedenstående vejledning følges. Eksempel på overførsel af pension som nettobeløbMedarbejderen får kr. 100.000 i bruttoløn. Det er pension efter skat, som skal overføres til pensionsselskabet og derfor skal der manuelt beregnes AM-bidrag og A-skat af både medarbejderens- og virksomhedens pensionsandel. Virksomhedens pensionsandel udgør kr. 8.000,- (Bruttobeløb) Medarbejderens pensionsandel udgør kr. 4.000,- (Bruttobeløb) Indsæt samlet pensionsbeløb, som et medarbejderbeløb på Paragraf 53A ordningen. Det er det beløb, som overføres til pensionsordningen. Med denne løsning indberettes virksomhedens pensionsandel som et medarbejderbeløb, og derfor skal bruttolønnen øges med virksomhedens pensionsandel - de kr. 8.000,-. Beløbet skal indberettes som et ’tillæg før skat’, da der hverken skal beregnes feriepenge eller pension af beløbet. På nedenstående beregning er medarbejderen blevet beskattet af sin pensionsordning på henholdsvis 8.000,- og 4.000,- og det er nettobeløbet på pensionen, som overføres til pensionsselskabet. Det er vigtigt, at du informerer din medarbejder om denne løsning, da det på lønsedlen kun fremgår som et medarbejder pensionsbeløb. Medarbejderen kompenseres ved, at virksomhedens pensionsbeløb indberettes som et tillæg før skat. |